Asya’da resesyon baskısı

Dün ABD’de imalat aktivitesi ve tüketici güvenine ilişkin zayıf veriler ile birlikte resesyon riski tekrar ön planda fiyatlanmaya başlandı. ABD endekslerinde yaşanan düşüş ardından Asya tarafında da benzer bir tablo izleniyor. Düşüşler Japonya’da 1,15%, Hong Kong’da 1,6%, Çin’de 0,8% civarında gerçekleşmiş durumda. Çin’de kayıpların daha sınırlı kalmasında dün yurt dışından gelen yolculara uygulanan izolasyonun yarı süreye indirilmesi etkili oldu.

ABD endeks vadelileri ise dün gerçekleşen etkili satışlar ardından toparlanma çabasını işaret etse de, günün devamında ilişkin ipucu sağlayabilecek kadar etkili bir pozitif tutum görünmüyor. ABD 10 yıllık tahvil faizi 3,17% bölgesinde yoğunlaşmış durumda. Dolar endeksi ise dünkü kazanımlar sonrasında sakin bir seyir izledi. Resesyon riski fiyatlaması ile birlikte petrol fiyatlarında da bir miktar geri çekilme yaşandı.

Aynı süreçte Fed’in şahinliğinin azalacağı yönünde beklentiler de yükseliş gösteriyor. Ancak resesyon korkusunun bir adım öne çıktığı durumlarda endekslerde baskı oluştuğunu izliyoruz. Bazı Fed üyeleri yaptığı açıklamalarda, uygulanacak faiz politikasına rağmen resesyon ihtimalinden çok, yumuşak iniş tanımlamasında yoğunlaşmış durumda.

“Kritik buluşmada Powell, Lagarde ve Bailey konuşacak”

Avrupa Merkez Bankası’nın düzenlediği bir panelde Fed Başkanı Powell, Avrupa Merkez Bankası Başkanı Lagarde ve İngiltere Merkez Bankası Başkanı Bailey’nin konuşması bekleniyor. Üç merkez bankası başkanı da son dönemdeki kritik açıklamaları ve kararlarının yanı sıra, önümüzdeki döneme ilişkin ipuçları sağlayabileceği için de yakından takip edilecek.

ABD

“İlk çeyrek büyümesi”

Hafta ortasında yılın ilk çeyreğine ilişkin nihai rakam açıklanacak. İkinci okumada ekonominin 1,5% küçüldüğü açıklanmıştı. Nihai veri olması nedeniyle önem derecesi öncüler kadar kritik değil, ancak beklentiden sapmalar piyasa hassasiyetinin yüksekliği nedeniyle önemli olabilir.

EURO BÖLGESİ

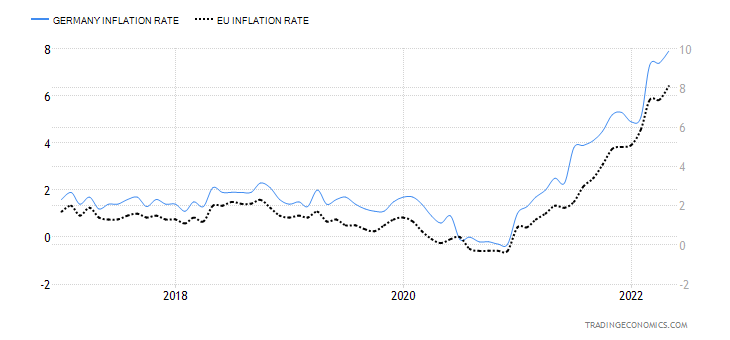

“Almanya’da kritik enflasyon verisi”

Euro Bölgesi’nin lokomotifi Almanya’da hafta ortasında Haziran ayına ilişkin öncü enflasyon rakamları açıklanacak. Resesyon riskinin piyasa algısını oldukça yoğun şekilde etkilediği süreçte enflasyonda oluşabilecek ivme kaybının şiddeti, resesyon riskinin fiyatlanma sürecine doğrudan etki edebilir.

Aşağıdaki grafikte, Almanya enflasyonu ve Euro Bölgesi enflasyonu arasındaki sıkı ilişki görülebilir.

ŞİRKET HABERLERİ

MERCN: Mercan Kimya Sanayi ve Tic. A.Ş. ait ‘Kocaeli ili, Gebze İlçesi, Tavşanlı Mahallesi, Köy Yeri Mevki, 146 Ada, 1 nolu parsel’ mevkiindeki Mercan Kimya Sanayi ve Tic. A.Ş. tarafından yapılması planlanan Hammadde Üretim Tesisi projesi ile ilgili olarak Kocaeli Valiliği’ne sunulan Proje Tanıtım Dosyası doğrultusunda ÇED süreci başlatılmıştır.

ARCLK: Şirketimiz tarafından, Sermaye Piyasası Kurulu’nun 02.12.2021 tarih ve 63/1733 sayılı kararıyla uygun görülen ihraç limiti kapsamında, yurt içinde halka arz edilmeksizin nitelikli yatırımcılara satılmak üzere 380 gün vadeli, sabit faizli kupon ödemeli, 100 milyon TL başlangıç tutarlı (yatırımcı talebine göre artırılabilir) tahvil ihracına ilişkin talep toplama işleminin 28.06.2022 tarihinde, takasının ise 29.06.2022 tarihinde gerçekleştirilmesi planlanmaktadır. İşleme Yapı Kredi Yatırım Menkul Değerler A.Ş. aracılık edecektir.

CUSAN: BDDK’nın 24.06.2022 tarihli 10250 sayılı, yabancı para nakdi varlıklarının TL karşılığı 15 Milyon TL’yi aşan şirketlere dönük TL cinsinden kredi kullanımını kısıtlayıcı kararının, Şirketimizin faaliyetleri ve finansal tabloları üzerinde herhangi bir etkisi olmayacağı öngörülmektedir.

BOBET: İstanbul Ayazağa lokasyonunda yer alan İnvestVadi Konut projesi için İnvest Eba İnşaat Yapı A.Ş. ile hazır beton tedariki için sözleşme imzalanmıştır. Projede yaklaşık 100 milyon TL tutarında(proje kapsamında tutar değişkenlik gösterebilir) hazır beton tedarik işi olacaktır.

KLKIM: 05.08.2021 tarihli özel durum açıklamamıza ilişkin olarak; Mardin Organize Sanayi Bölgesi’nde kuru harç ilave hattı kuruluş işlemleri tamamlanmış ve deneme üretimi süreci de başarıyla gerçekleştirilmiş olup, işbu yatırım neticesinde, Mardin fabrikasının 90.000 ton olan kapasitesi 220.000 tona yükseltilmiştir.

ALKA: 25.05.2022 tarihindeki Yönetim Kurulu toplantısında alınan karar doğrultusunda yapılan araştırmalar neticesinde; Almanya’nın Köln şehrindeki Zanders Abwicklung GmbH fabrikasında bulunan ve özellikle yüksek gramaj üretim yapabilen ikinci el 125.000 ton/yıl kapasiteli kağıt makinesi ve ekipmanları ile tamamlayıcı inşaat, ithal-yerli makine ve ekipmanları ve modernizasyonu için 21.000.000 EUR’a kadar yatırımın yapılmasına karar verilmiştir. Kurulu mevcut fabrikamız ile kurulacak yeni üretim tesisi toplam kapasite üretim gramajına bağlı olarak 225.000 ton/yıl’a çıkabilecektir. Teşvik belgesi yasal prosedürleri sonrası yaklaşık 2 yılda tamamlanması planlanan yatırım, 10.000.000 EUR’dan az olmamak üzere özkaynaklardan, kalan 11.000.000 EUR’a veya karşılığı diğer para birimleri olmak üzere ihtiyaç hallerinde kısmi olarak kredi kullanarak tamamlanacaktır.

BERA: Bankacılık Düzenleme ve Denetleme Kurulu’nun 24 Haziran 2022 tarihli ve 10250 sayılı yabancı para nakdi varlıklarının Türk Lirası karşılığı 15 Milyon TL’yi aşan şirketlere yönelik Türk Lirası kredi kullandırımlarına ilişkin kısıtlayıcı kararının, Şirketimizin finansal tabloları ve faaliyetleri üzerinde herhangi bir etkisi bulunmamaktadır.

MANAS: BDDK’nın 24.06.2022 tarihli, yabancı para nakdi varlıklarının TL karşılığı 15 Milyon TL’yi aşan şirketlere dönük TL cinsinden kredi kullanımını kısıtlayıcı kararının, Şirketimizin faaliyetleri ve finansal tabloları üzerinde herhangi bir etkisi olmayacağı öngörülmektedir.

KONKA: Bankacılık Düzenleme ve Denetleme Kurulu’nun 24 Haziran 2022 tarih ve 10250 sayılı Türk Lirası bazında kredi kullanılmasına ilişkin sınırlama kararı kapsamında belirlenen kriterlere göre Şirketimiz, kredi kullanma kısıtlamasına tabi olmakla birlikte, Şirketimizin mevcut durum itibariyle kredi ihtiyacının bulunmaması nedeniyle, yapılan düzenlemenin Şirketimizin faaliyetleri ve finansal tabloları üzerinde herhangi bir etkisi bulunmamaktadır.

FRİGO: 24.06.2022 tarihli, yabancı para nakdi varlıklarının TL karşılığı 15 Milyon TL’yi aşan şirketlere dönük TL cinsinden kredi kullanımını kısıtlayıcı kararının, Şirketimiz faaliyetleri, finansal tabloları ve mali yapısı üzerinde herhangi bir etkisi olmayacağı öngörülmektedir.

MERKO: 24.06.2022 tarihli, yabancı para nakdi varlıklarının TL karşılığı 15 Milyon TL’yi aşan şirketlere dönük TL cinsinden kredi kullanımını kısıtlayıcı kararının, Şirketimiz faaliyetleri, finansal tabloları ve mali yapısı üzerinde herhangi bir etkisi olmayacağı öngörülmektedir.

KLKIM: BDDK’nın 24.06.2022 tarihli ve 10250 sayılı, yabancı para nakdi varlıklarının TL karşılığı 15 Milyon TL’yi aşan şirketlere dönük TL cinsinden kredi kullanımını kısıtlayıcı kararının, Şirketimizin faaliyetleri ve finansal tabloları üzerinde herhangi bir etkisi olmayacağı öngörülmektedir.

AKBNK: Bankamız Yönetim Kurulu tarafından, yurt içinde farklı tür ve vadelerde Türk Lirası cinsinden, bir veya birden fazla seferde, halka arz edilmeksizin nitelikli yatırımcılara satış yöntemiyle, 10 Milyar Türk Lirasına kadar tahvil, borsa, SOFR gibi endekslere dayalı ancak bunlarla sınırlı olmaksızın her türlü yapılandırılmış borçlanma aracı ihraç edilmesine karar verilmiş olup; satışların gerçekleştirilmesi, ihraç edilecek yapılandırılmış borçlanma araçları ile uyumlu hazine bonosu ve/veya devlet tahvillerinin bir veya birkaçının ya da TLREF oranı dahil piyasada geçerli kabul edilen farklı gösterge faiz ve/veya endekslerin (TÜFE vb.) referans olarak alınması, lüzumu halinde ek getiri ilave edilmesi, ilave edilecek ek getirinin oranının belirlenmesi, ödenecek faiz oranları da dahil olmak üzere ihraç edilecek yapılandırılmış borçlanma araçlarına ilişkin tüm şart ve hükümlerin belirlenmesi ve bu kapsamda Bankacılık Düzenleme ve Denetleme Kurumu, Sermaye Piyasası Kurulu ve diğer merciler nezdinde gerekli başvuruların yapılması ve diğer işlemlerin yürütülmesi için Genel Müdürlük’e yetki verilmiştir.

AKBNK: Bankamız Yönetim Kurulu tarafından, yurt içinde 30 Milyar Türk Lirası’na kadar farklı vadelerde Türk Lirası cinsinden, bir veya birden fazla ihraç yoluyla finansman bonosu ve/veya tahvil ihraç edilmesine karar verilmiş olup; ihracı planlanan finansman bonosu ve/veya tahvillerin vadesinin 5 yılı aşmayacak şekilde belirlenmesi, satışların halka arz edilmeksizin tahsisli olarak veya nitelikli yatırımcılara satış yoluyla gerçekleştirilmesi, piyasa koşullarına bağlı olarak iskontolu ve/veya kuponlu, kuponlu tahvillerin ise sabit veya değişken faizli olarak ihraç edilmesi, ihraç edilecek bono ve/veya tahvil ile uyumlu hazine bonosu ve/veya devlet tahvillerinin bir veya birkaçının ya da başka bir göstergenin (TÜFE, TLREF vb.) referans olarak alınması, lüzumu halinde ek getiri ilave edilmesi, ilave edilecek ek getirinin oranının belirlenmesi, ödenecek faiz oranları da dâhil olmak üzere ihraçlarla ilgili tüm şart ve hükümlerin belirlenmesi ve bu kapsamda Bankacılık Düzenleme ve Denetleme Kurumu, Sermaye Piyasası Kurulu ve diğer merciler nezdinde gerekli başvuruların yapılması ve diğer işlemlerin yürütülmesi için Genel Müdürlük’e yetki verilmesine karar verilmiştir.

AKBNK: Bankamız Yönetim Kurulu tarafından, yurt içinde 10 Milyar Türk Lirası’na kadar farklı tür ve vadelerde Türk Lirası cinsinden, bir veya birden fazla ihraç yoluyla finansman bonosu ve/veya tahvil ihraç edilmesine karar verilmiş olup; ihraç edilecek finansman bonosu ve/veya tahvillerin vadesinin 5 yılı aşmayacak şekilde belirlenmesi, satışların halka arz yöntemiyle gerçekleştirilmesi, piyasa koşullarına bağlı olarak iskontolu ve/veya kuponlu, kuponlu borçlanma araçlarının ise sabit veya değişken faizli olarak ihraç edilmesi, ihraç edilecek borçlanma araçları ile uyumlu hazine bonosu ve/veya devlet tahvillerinin bir veya birkaçının referans olarak alınması, lüzumu halinde ek getiri ilave edilmesi, ilave edilecek ek getirinin oranının belirlenmesi, ödenecek faiz oranları da dahil olmak üzere ihraç edilecek borçlanma araçlarına ilişkin tüm şart ve hükümlerin belirlenmesi ve bu kapsamda Bankacılık Düzenleme ve Denetleme Kurumu, Sermaye Piyasası Kurulu ve diğer merciler nezdinde gerekli başvuruların yapılması ve diğer işlemlerin yürütülmesi için Genel Müdürlük’e yetki verilmesine karar verilmiştir.

KONTR: %100 bağlı ortaklığımız Kontrolmatik Technologies Inc. 06/28/2022 tarihinde ABD nin önde gelen enerji depolama sistem entegratorü arasında bulunan Powin LLC ile lithium-ion pil alımına yönelik çerçeve alım anlaşması (OFFTAKE AGREEMENT) imzalamıştır. İmzalanan anlaşma uyarinca Powin LLC, Kontrolmatik Technologies Inc.’den ABD üretimi lityum demir fosfat (LFP) teknolojisi ile üretilecek 280 Ah 3.2 V batarya hücresi satın alacaktır. Alım 2024’ün ikinci yarısından başlayarak 2028 sonuna kadar 5 sene içerisinde toplam 7.5 GWh, olarak gerçekleşecektir.

PAY ALIM SATIM HABERLERİ

TURSG: Şirketimi Yönetim Kurulu’nun 28.06.2022 tarihli toplantısında; Türkiye Sigorta AŞ’nin Borsa İstanbul’da oluşan değerinin Şirketin finansal performansını doğru yansıtmadığı değerlendirilmiş olup, sağlıklı fiyat oluşumuna katkıda bulunmak amacıyla; Sermaye Piyasası Kurulu’nun II-22.1 Geri Alınan Paylar Tebliği ile Sermaye Piyasası Kurulu’nun 21.07.2016, 25.07.2016 ve 23.03.2020 tarihli duyuruları çerçevesinde; a) Şirket paylarının Borsa’dan geri alım işlemlerinin başlatılmasına, b) Şirketimiz çıkarılmış sermayesinin yaklaşık %3’ünü temsil eden 35.000.000 TL nominal değere sahip 35.000.000 adet paya kadar geri alım yapılmasına, c) Geri alım için ayrılacak fonun, Şirket’in mevcut kaynaklarından karşılanmak üzere, en fazla 300.000.000 TL olarak belirlenmesine, d) Yönetim Kurulu kararı ile yürütülecek geri alım işleminin yapılacak ilk genel kurul toplantısı gündemine alınarak, Genel Kurul’un bilgisine sunulmasına, karar verilmiştir.

MPARK: Şirketimiz Yönetim Kurulu’nun 25.05.2022 tarihli kararı ile başlatılan pay geri alım işlemleri kapsamında; Şirketimizce 28.06.2022 tarihinde Borsa İstanbul’da pay başına 33,24 TL – 33,82 TL (ağırlıklı ortalama 33,55 TL) fiyat aralığından toplam 55.000 TL nominal değerli MPARK payları geri alınmıştır. Bu işlemlerle birlikte, 28.06.2022 tarihi itibarıyla geri alınan payların toplam nominal değeri 1.098.000 TL olup, bu payların sermayeye oranı %0,5278’e ulaşmıştır.

SAHOL: Şirketimiz Yönetim Kurulu’nun 09.11.2021 tarihli kararı ile başlatılan pay geri alım işlemleri kapsamında; Şirketimizce 28.06.2022 tarihinde Borsa İstanbul’da pay başına 20,20 TL – 20,30 TL (ağırlıklı ortalama 20,25 TL) fiyat aralığından toplam 250.000 TL nominal değerli SAHOL payları geri alınmıştır. Bu işlemlerle birlikte, 28.06.2022 tarihi itibarıyla geri alınan payların toplam nominal değeri 51.457.028 TL olup, bu payların sermayeye oranı %2,5219’a ulaşmıştır.

Kaynak GCM Yatırım

Hibya Haber Ajansı